生活資金が足りないときや、急な出費が発生して対応できないときなど、お金を借りたくなる場面はさまざまです。

本記事ではすぐにお金を用意したいときや、まとまったお金を用意したいときなど、状況別でお金を借りる方法を紹介しています。

無収入や低収入でも借りる方法についても解説しますので、自分の状況にあわせた借入方法を探してみてください。

お金借りる方法や借入先に悩んだときの10個のアドバイス

お金が必要になったとき「どの方法で借りると安全なのか?」「どこから借りるとお得なのか?」悩む人も多くいます。

ここからは、お金を借りる方法や、借入先に悩んだときの考え方についてアドバイスしていきます。

学生や専業主婦、公務員など社会的なステータス別でのおすすめの借り方を紹介していますので、お金に困ったときの参考にしてください。

いつまでにお金を用意する必要があるのかをよく考える

お金を借りるときには「いつまでに用意する必要があるのか?」を考えておきましょう。

「今すぐ必要なのか?」「1ヵ月以内に用意できれば良いのか?」など、お金を用意すべき期限によって適切な借り方は変わります。

状況別お金を借りる方法

| 状況 | おすすめの借入先 |

|---|---|

| 1時間以内に借りたい | ・最短1時間以内に融資を受けられる大手消費者金融 (アコム、アイフル、プロミス、SMBCモビット、レイク) |

| 申込当日には借りたい | ・審査に柔軟な中小消費者金融 (セントラル、ベルーナノーティス、フクホーなど) |

| 1週間以内に借りたい | ・銀行カードローン (楽天銀行スーパーローン、三井住友銀行カードローン、三菱UFJ銀行バンクイックなど) |

| 1ヵ月以内に借りたい | ・銀行や信販会社の目的ローン (マイカーローン、教育ローン、多目的ローンなど) |

| 無職でも借りたい | ・クレジットカードのキャッシング ・キャリア決済の後払い |

お金を借りる目的を明確にする

お金を借りるときには、目的を明確にすると最適な方法で借りられます。

特に理由もなく「財布が寂しいから」など安易な理由でお金を借りると、手元にあるお金をつい使い込んでしまい返済負担が大きくなります。

また、借りたお金の使い方が決まっているなら、低金利で借りられる目的ローンも利用できるかもしれません。

低金利でお金を借りると返済総額も下がるため、無駄な出費を防げるでしょう。

ただし、目的ローンはカードローンと比較して、融資実行までに時間がかかりやすい点に注意が必要です。

お金を借りる目的別 おすすめの借り方

| お金を借りる目的 | おすすめの借り方 |

|---|---|

| 生活費、レジャー | 消費者金融、銀行カードローン、フリーローン ※事業資金以外なら基本的にお金の使い道が自由 |

| 教育費 | 目的ローン(教育ローン)、奨学金、学生ローン |

| 車の購入費用 | 目的ローン(マイカーローン) |

| 医療費 | 目的ローン(医療ローン) |

| 債務整理の費用 | 法テラスの立て替えサービス |

| 結婚式や新婚旅行の費用 | 目的ローン(ブライダルローン) |

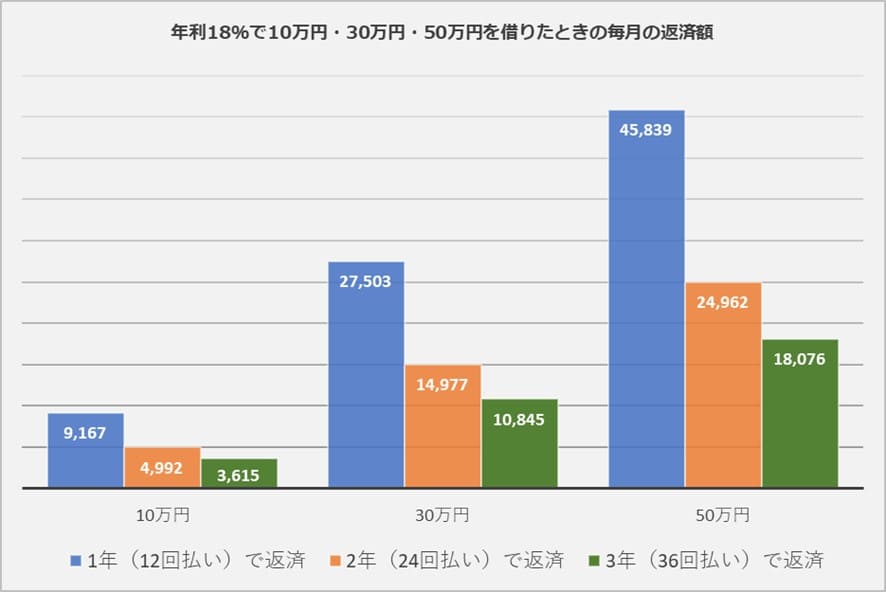

「いくら借りられるか?」より「いくらなら返済できるか?」を考える

お金を借りるときには「いくら借りられるか」よりも「いくらなら返済できるか」を考えるといいでしょう。

ローンを組むと毎月一定の金額を返済しなければいけないため、生活資金の一部をローンの返済に充てなければいけません。

カードローンの返済シミュレーションなどを利用し、毎月返済できる金額から逆算して利用可能な限度額を決めるのがおすすめです。

下表に年利18%でお金を借りた場合の毎月の返済額をまとめていますので、いくらなら返済できるかの参考にしてみてください。

年利18%で10万円・30万円・50万円を借りたときの毎月の返済額

| 借入金額 | 1年(12回払い)で返済 (毎月の返済額) | 2年(24回払い)で返済 (毎月の返済額) | 3年(36回払い)で返済 (毎月の返済額) |

|---|---|---|---|

| 10万円 | 9,167円 | 4,992円 | 3,615円 |

| 30万円 | 27,503円 | 14,977円 | 10,845円 |

| 50万円 | 45,839円 | 24,962円 | 18,076円 |

無職がお金借りるなら安心安全な「国からお金を借りる方法」を優先する

無職の状態でお金を借りるなら、安心安全な「国からお金を借りる方法」がおすすめです。

国の融資が安心安全である理由は、消費者金融や銀行のような民間企業が扱うローンよりも低金利、もしくは無利息で融資を受けられるからです。

高金利のローンを組むと、利息が膨らんで返済不能に陥るリスクが高まります。

ただ、国や自治体などの公的融資制度を利用するためには厳しい条件を満たす必要があります。

おもな公的融資制度と利用条件

| 公的融資制度名 | 利用条件 |

|---|---|

| 生活福祉資金貸付制度 | ・必要な資金をほかから借りるのが困難な世帯(市町村民税非課税程度)であること ・身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた人がいる世帯であること ・65歳以上の高齢者がいる世帯であること ※いずれかひとつの条件を満たしていること |

| 児童扶養手当 | ・ひとり親世帯であること(母・父は問わない) ・未成年(18歳になってから最初の3月31日を迎えるまでの児童)を扶養していること ※いずれの条件も満たしていること |

| 一般教育訓練給付金 | ・雇用保険の被保険者もしくは雇用保険の被保険者であった人が、厚生労働大臣が指定する教育訓練を修了していること |

・厚生労働省公式サイト(生活福祉資金貸付制度)

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/hukushi_kaigo/seikatsuhogo/seikatsu-fukushi-shikin1/index.html

・厚生労働省公式サイト(児童扶養手当)

https://www.mhlw.go.jp/bunya/kodomo/osirase/100526-1.html

・厚生労働省公式サイト(一般教育訓練給付金)

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/jinzaikaihatsu/kyouiku.html

学生がお金借りるなら学生ローンか大手消費者金融

学生がお金を借りるなら学生ローンか大手消費者金融がおすすめです。

学生ローンは高校生を除く18歳以上の学生であれば融資を受けられる融資サービスで、収入が低い学生でもお金を借りやすいのが特徴です。

また、借りたお金は学費や生活費に充てられるのはもちろん、旅行や資格取得のための費用としても利用できるのが一般的です。

適用される金利も消費者金融と比較するとやや低い傾向にあるため、返済コストを抑えられます。

大手消費者金融の多くは融資対象を20歳以上としているため、18歳19歳の学生でお金を借りたい場合は学生ローンの利用がおすすめです。

学生ローンと大手消費者金融の特徴

| 学生ローン | 大手消費者金融 | |

|---|---|---|

| 申込条件 | 高校生を除く18歳以上の学生が対象 ※アルバイト収入があること | 満20歳以上の安定した収入があること ※プロミスは18歳以上なら可 |

| 融資スピード | 最短即日 | 最短即日 (30分〜1時間程度) |

| 上限金利 | 12%〜17%程度 | 18%程度 |

| 借入限度額 | 50万円〜100万円程度 | 500万円〜800万円程度 |

| 資金使途 | 学費や生活費など ※ギャンブル目的は不可 | 原則自由 ※事業性資金は不可 |

専業主婦がお金借りるなら中小消費者金融の配偶者貸付

専業主婦がお金を借りるなら中小消費者金融の配偶者貸付がおすすめです。配偶者貸付とは、収入がない専業主婦でも配偶者の同意を得て、申込者と配偶者の年収合算額の三分の一までを借入れできる制度です。

大手消費者金融は収入がない人への融資をしていませんが、配偶者貸付を利用できるなら収入がない専業主婦でもお金が借りられるかもしれません。

ただし、夫にバレずにお金を借りたい場合や夫の同意が得られない場合、配偶者貸付は利用できません。配偶者貸付を利用できないときは、専業主婦でも借りられる銀行カードローンがおすすめです。

中小消費者金融の配偶者貸付と銀行カードローンのおもな特徴

| 中小消費者金融の配偶者貸付 | 銀行カードローン | |

|---|---|---|

| 専業主婦への融資 | 配偶者の同意があれば可能 ※夫には借入れが必ずバレる | 配偶者に安定した収入があれば利用できる可能性がある ※配偶者の同意なしで借りられる |

| 借入限度額 | 本人と配偶者の年収を合算した金額の三分の一まで | 5万円〜50万円程度 |

| 必要書類 | ・配偶者の同意書 ・婚姻関係を証明できる書類 ・配偶者の収入を証明できる書類 (借入希望額が50万円以上の場合) | ・身分証明書 ※収入証明書類を求められるケースもある |

公務員がお金借りるなら共済組合

公務員がお金を借りるなら共済組合がおすすめです。共済組合は公務員などの組合員のみに融資をしています。

共済組合が提供するローンは「無利息〜年1.26%」の金利で借りられるため、民間ローンを利用するよりもかなりお得に借りられます。

ただし、申込みから融資実行までに1ヵ月程度の時間がかかる可能性がある点には注意が必要です。共済組合から融資を受けるときは、お金を用意するまでの期間に余裕を持って申し込みましょう。

共済組合の融資のおもな特徴

| 申込条件 | 融資対象の組合員であること ※貸付事由によっては組合員である期間が1年以上必要な場合もあり |

|---|---|

| 適用金利(実質年率) | 無利息〜年1.26%程度 |

| 申込みから融資までの期間 | 1週間〜1ヵ月程度 |

| 担保・保証人 | 不要 |

| 借入限度額 | 100万円〜1,800万円 ※貸付制度によって異なる |

アルバイトやパート社員でも安定収入があればカードローンに申し込める

アルバイトやパート社員でも安定収入があればカードローンに申込めます。

大手消費者金融や銀行カードローンのほとんどは、申込条件を「20歳以上で安定収入と返済能力があること」としています。

毎月収入を得ているなら、アルバイトやパート社員でもカードローンの申込みが可能です。

<Q.パート・アルバイト・派遣社員・契約社員でも申し込みはできますか?>

A.パート・アルバイトなどでも、お仕事をされていればお申込みいただけます。 キャッシングローンの場合、満20歳以上69歳までの定期的な収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

(引用元:アイフル公式サイト)

担保があるなら不動産融資やリバースモーゲージを利用する

不動産担保を用意できる場合は、不動産融資やリバースモーゲージがおすすめです。不動産融資とは、不動産を担保にして融資が受けられるサービスのことです。

不動産融資には低金利でまとまった資金を借りられる特徴があり、長期間での返済もできます。

一方、リバースモーゲージとは自宅を担保にお金を借りられるサービスのことで、借り主が亡くなったときに担保の不動産を処分すると借入金を返済できる仕組みです。

リバースモーゲージは借入れや返済の特性上、高齢者向けの融資サービスであるといえるでしょう。

不動産融資とリバースモーゲージのおもな特徴

| 不動産融資 | リバースモーゲージ | |

|---|---|---|

| 利用条件 | 所有している不動産を担保にできること | 所有している不動産を担保にできること ※金融機関によって利用条件が異なる場合がある |

| メリット | ・カードローンより低金利で借りやすい ・20年〜30年の返済期間にも対応可能 | ・自宅を担保にした場合でも住み続けられる ・高齢者でもお金を借りやすい |

| デメリット | ・申込みから融資実行までに時間がかかる(1週間〜1ヵ月程度) ・返済不能になると担保に入れた不動産を手放す必要がある | ・長生きすると融資可能額を使い切るリスクがある ・不動産の担保条件など、融資を受けるためのハードルが高い |

| 借入限度額 | 担保にする不動産の価値による | 担保にする不動産の価値による |

参考:東京スター銀行のリバースモーゲージ「充実人生」の基本概要

| 利払いあり型 | 利払いなし型 | |

|---|---|---|

| 申込条件 | ・契約時の年齢が55歳〜84歳以下であること ・年金を含む年収が120万円以上であること | ・契約時の年齢が70歳〜84歳以下であること ※年収制限なし |

| 融資限度額 | 4,250万円 | 3,650万円 |

| 利息の支払方法 | 毎月支払う | 借入残高に組み込まれる |

| 適用金利(年率) | 3.350%〜4.350% | 2.950% |

生命保険の積立金があるなら保険会社の契約者貸付で借りられる

生命保険の積立金があるなら保険会社の契約者貸付がおすすめです。

契約者貸付とは、生命保険の解約返戻金をもとに一定の範囲内でお金を借りられる制度のことです。

- 保険は解約せずに融資を受けられる

- 審査不要で融資を受けられる

- カードローンと比較して低金利で借りられる

契約者貸付は融資を受ける時点での解約返戻金をもとに融資額が決定され、保険を解約せずにお金を借りられます。契約者貸付での融資の際は、基本的に審査がありません。

一般的に、金融機関からお金を借りるときには審査通過が必要ですが、契約者貸付の場合は生命保険の積立金があれば審査なしで気軽に借りられます。

さらに、契約者貸付で適用される金利は「年2%〜5%程度」と低金利で、一般的なカードローンと比較しても低コストでお金を借りられるのが特徴です。

かんぽ生命契約者貸付の基本概要

| 申込方法 | ・WEB ・郵便局 |

|---|---|

| 必要書類(郵便局で手続きする場合) | ・保険証券(保険証書) ・印鑑 ・保険契約者の本人確認書類 ・保険契約者名義の預貯金通帳、もしくはキャッシュカード |

| 契約者貸付利率 | ・一時払年金の場合「年2.05%〜」 ・一時払年金以外の場合「年2.0%〜」 |

即日お金を借りるならスピード審査可能な大手消費者金融がおすすめ

即日でお金を借りたい人には大手消費者金融がおすすめです。大手消費者金融は融資実行までがスピーディーで、すぐに借りられます。

ただし、適用金利が高めに設定されているため、借入期間が長いほど返済総額も増えやすい点には注意が必要です。

ここからは、即日でお金を借りたい人におすすめの大手消費者金融5社を紹介していきます。

【プロミス】最短3分で正式審査回答可能!21時まで即日融資可能

プロミスは最短3分で正式審査の回答が可能です(お申込み時間や審査によりご希望に添えない場合がございます)。

プロミスは土日祝を問わず21時まで審査対応しているため、忙しい人でも即日借りられるのが特徴です。

- 初回契約ならメアド登録とWEB明細利用で30日間利息無料

- 返済でVポイントが貯まるためお得

- 利用残高や返済日はアプリでかんたんに管理できる

プロミスとはじめて契約する場合、メアド登録とWEB明細利用をすれば初回借入日から30日間利息無料でお金を借りられます。

30日以内に返済できれば利息なしでお金を借りられるため、早期返済が可能な人にはお得なサービスといえるでしょう。

また、申込みから返済まですべての手続きをWEBで完結できるため、郵送物なしで利用できます。カードレスでお金を借りられるため、ローンカードの紛失や盗難の心配もありません。

ローンの返済中に気になる利用残高や返済日はアプリからすぐに確認できるため、過度な借入れや返済忘れを防止できます。

プロミスカードローンの基本概要

| 利用条件 | 18歳〜74歳までの本人に安定した収入があること ※アルバイトやパートも申込可能 ※高校生、および収入が年金のみの場合は申込不可 |

|---|---|

| 申込完了から審査回答までの時間 | 最短20分(お申込み時間や審査によりご希望に添えない場合がございます) |

| 審査対応時間 | 9:00〜21:00 ※土日祝含む |

| 適用金利(実質年率) | 年4.5%〜17.8% ※新規契約の場合 |

| 利用限度額 | 500万円 |

| 申込方法 | WEB、アプリ、自動契約機、電話 |

| 無利息キャッシングの条件 | 初回契約でメアド登録とWEB明細利用をすると初回借入日から30日間利息無料 |

【アイフル】急ぎの審査希望を伝えると優先して審査をしてくれる

アイフルでは、急ぎの審査希望を担当者に伝えると優先して審査を受けられます。

急いで融資を受けたい人は、申込後に電話でオペレーターへ急ぎの審査希望を伝えると、審査にかかる時間を短縮してくれます。

- 返済方法が充実しているため利用しやすい

- スマホローンなら郵送物や来店なしで利用可能

- 契約後は24時間365日いつでも振込対応可能

アイフルはWEB返済や口座振替、スマホアプリなど返済方法が充実しているため、はじめてカードローンを利用する人でも安心して利用しやすいのが特徴です。

スマホローンなら郵送物や来店なしで契約できるため、だれでも手軽にお金を借りられます。

また、アイフルの契約後なら振込キャッシングを利用して最短10秒で入金可能なため、「クレカの引き落としに間に合わせたい」など急ぎの場合でも安心です。

アイフル商品の基本概要

| 利用条件 | 満20歳〜69歳までで定期収入と返済能力を有していること |

|---|---|

| 申込完了から審査回答までの時間 | 最短20分(お申込み時間や審査によりご希望に添えない場合がございます) |

| 審査対応時間 | 9:00〜21:00 ※土日祝含む |

| 適用金利(実質年率) | 年3.0%〜18.0% |

| 利用限度額 | 800万円 |

| 申込方法 | WEB、アプリ、無人契約機、電話 |

| 無利息キャッシングの条件 | 初回契約で無担保キャッシングローンを利用すると契約日の翌日から最大30日間利息無料 |

【アコム】楽天銀行に口座があれば夜中や早朝でも最短10秒で振込可能

アコムなら24時間365日、楽天銀行口座に約10秒で入金してもらえます。

クレカや携帯料金の引き落としに間に合わないときなど、お金が必要になったときにはすぐ借りられますので、楽天銀行口座を持っている人は便利に利用しやすいです。

- 申込みから最短20分で融資実行可能(お申込み時間や審査によりご希望に添えない場合がございます)

- 専用アプリから借入れや返済、書類提出できる

- はじめての契約なら最大30日間利息無料

アコムは申込みから最短20分で融資実行可能です(お申込み時間や審査によりご希望に添えない場合がございます)。

アコムとの契約が完了後、振込みによる融資を希望すると24時間いつでもカードレスでお金を借りられます。楽天銀行口座への振込は「0:10〜23:50」の時間帯で受け付けており、受付完了から約10秒で振り込まれます。

また、専用アプリがあればアプリから借入れや返済ができるのはもちろん、必要書類の提出や借入状況の確認まで可能です。

はじめてアコムと契約する人は契約日の翌日から最大30日間利息無料でお金を借りられるため、早期返済ができる場合はお得といえるでしょう。

私もアコムの利用者です。キャッシングするときはいつも楽天銀行に振り込んでもらっています。外出先でもアプリひとつで振込手続きが完了するので、公共料金の引き落としなどで残高がないときでも安心です。あまりにも手軽なので借り過ぎには注意したいですね。

アコムの商品基本概要

| 利用条件 | 20歳以上で安定した収入と返済能力を有していること |

|---|---|

| 申込完了から審査回答までの時間 | 最短30分 |

| 審査対応時間 | 9:00〜21:00 ※土日祝含む |

| 適用金利(実質年率) | 年3.0%〜18.0% |

| 利用限度額 | 800万円 |

| 申込方法 | WEB、店頭、電話、郵送 |

| 無利息キャッシングの条件 | 初回契約で契約日の翌日から最大30日間利息無料 |

【レイク】生活苦なら生活応援ローンを利用して低金利で10万円借りられる

レイクの生活応援ローンなら、年率4.5%の金利で10万円を借りられます。

生活応援ローンの利用対象者は、新型コロナウイルス感染症によって経済的損失などの被害を受けた人です。

ただし、生活応援ローンを利用する場合は「レイクとは初回契約である」もしくは「レイクに借入残高がない」などの条件もクリアする必要があります。

- 180日、60日、30日の無利息期間を選べる

- 申込完了から審査回答まで最短25分

- 専用アプリから借入残高や返済日を確認できる

レイクには選べる無利息期間があります。

WEB申込限定で60日間利息無料、もしくは借入金のうち5万円までにかかる利息を180日間無料にできます。

WEB申込みの場合は200万円までの利息が60日間0円になるため、まとまった金額の借入れでもお得です。

5万円までの少額借入れの場合は180日間利息0円にできるため、長期間での借入れにも最適です。

レイクは21時(日曜日は18時)までの契約で、申込みから最短25分で融資を受けられます。そのため急いでお金を用意したい人にも最適なカードローンといえるでしょう。

レイクは仮審査の結果を最短15秒で出してくれます。私が申し込んだときは平日の8:30くらいだったのですが、審査結果は8:10から確認可能ですので、すぐに結果がわかり安心しました。本審査の結果で審査通過NGってこともあるみたいですが、わたしは申込当日の10時くらいには近くのコンビニで借りられたのですごく助かりました!

レイクの基本概要

| 利用条件 | 満20歳〜70歳で安定した収入があること ※パートやアルバイトも可能 |

|---|---|

| 申込完了から審査回答までの時間 | 最短25分 |

| 審査対応時間 | 8:10〜21:00 ※日曜は8:10〜18:00 |

| 適用金利(実質年率) | 年4.5%〜18.0% |

| 利用限度額 | 500万円 |

| 申込方法 | WEB、自動契約機、電話 |

| 無利息キャッシングの条件 | ・初回契約であること ・WEB申込みなら200万円まで60日間利息無料 ・5万円までの借入金額にかかる利息が180日間無料 ※いずれかを選択 |

【SMBCモビット】家族や職場にバレずに借りたい人向け

SMBCモビットは家族や職場にバレずにお金を借りたい人におすすめです。

SMBCモビットのWEB完結申込を利用すると、郵送物や職場への電話連絡を原則なしでカードローンを利用できます。

ローン利用が家族にバレる原因の多くは郵送物です。周囲にバレたくない人にとって、郵送物なしでお金を借りられる点はメリットといえるでしょう。

- カードローン機能付きのクレカ(Tカード プラス)を発行できる

- 全国約120,000台の提携ATMが利用できる

- クレカ利用やローン返済でTポイントが貯まる

SMBCモビットなら、クレジットカードとカードローン機能が一体型になった「SMBCモビットnext」を発行できます。

SMBCモビットnextは、クレカ利用もしくはローン返済でTポイントを貯められるためお得です。

契約後は、振込もしくはモビットカードで自由にキャッシングができます。

また、スマホアプリがあればカードがなくても、24時間いつでも全国のセブン銀行ATMもしくはローソン銀行ATMで取引ができます。

ただしWEB完結申込で契約した場合はモビットカードが発行されませんので注意しましょう。(後日発行は可能です)

SMBCモビットには10秒診断があるのですが、簡易診断とは違うので注意が必要です。私は簡易診断だと思って個人情報を入力して10秒診断をしたんですが、あとからSMBCモビットからの電話がかかってきて焦りました。信用情報機関にも申込履歴が残るみたいなので、申し込むつもりがないなら10秒診断はやめたほうがいいですね。

SMBCモビットの商品基本概要

| 利用条件 | 満20歳〜74歳で安定した収入があること ※アルバイトやパート、自営業でも利用可能 ※収入が年金のみの場合は不可 |

|---|---|

| 申込完了から審査回答までの時間 | 最短30分(お申込み時間や審査によりご希望に添えない場合がございます) |

| 審査対応時間 | 9:00〜21:00 ※土日祝含む |

| 適用金利(実質年率) | 年3.0%〜18.0% |

| 利用限度額 | 800万円 |

| 申込方法 | WEB、電話、ローン契約機 |

| 無利息キャッシングの条件 | 無利息キャッシングの取扱なし |

【郵送不要】バレずに借りたいならアプリで申込めるカードローンがおすすめ

バレずにお金を借りたいなら、カード発行がないアプリで申し込めるカードローンがおすすめです。

カードレスで取引できるローンは使い勝手の良さが特徴的で、専用カードの盗難や紛失の心配もありません。

それぞれのカードローンの特徴もまとめていますので、ぜひ自分にあった借入先を検討してみてください。

【オリックスマネー】カードが発行されないため家族に財布を見られてもバレにくい

オリックスマネーはカードが発行されないため、万が一家族に財布をみられた場合でもカードローンの利用がバレにくいです。

なお、カードが必要なら後日カード発行も可能なため、自分の都合にあわせた利用方法を選択できます。

- 申込みから利用までの手続きをWEBで完結できる

- 専用アプリから借入れや返済ができる

- オリックスグループのサービス優待がある

オリックスマネーは申込みから利用までの手続きをWEBで完結できます。スマホやPCがあれば24時間365日いつでも申込めるため、忙しい人でも利用しやすいです。

公式アプリの「ORIX MONEY」があれば、ローンカードがなくても全国のセブン銀行ATMで取引できます。

また、オリックスマネーを利用している人はオリックスグループのレンタカーやカーシェアなどのサービスを優待価格で受けられるためお得です。

オリックスマネーの商品基本概要

| 利用条件 | 満20歳〜69歳までで毎月安定した収入があること |

|---|---|

| 申込方法 | WEB |

| 適用金利(実質年率) | 年1.5%〜17.8% |

| 利用限度額 | 800万円 |

| 借入方法 | アプリ、セブン銀行ATM |

| おもな特徴 | ・カード発行の有無を選択できる ・カードレスタイプでの申込みなら周囲にローン利用がバレにくい ・審査完了まで最短60分 |

【LINEポケットマネー】1円から借りられてLINEpayにチャージ可能

LINEポケットマネーは1円から借りられて、借りたお金はLINEpayにチャージ、もしくは銀行口座へ入金されます。(※銀行振込は50,000円以上の金額指定される場合あり)

また、返済は毎月の返済日以外にも100円から繰上返済できるため、お金に余裕があるときにはすぐに返済可能です。

- 初回契約なら最大30日間、支払利息のキャッシュバックを受けられる

- 申込み、審査、取引はすべてLINEで完結可能

- LINEpay残高から返済可能

LINEポケットマネーとの契約がはじめてなら、初回契約日から30日間までに支払った利息のキャッシュバックを受けられます。

キャッシュバック金はLINEpay残高に反映されるため、面倒な手続きなどはありません。

また、申込みや審査・借入れに必要な手続きはすべてLINE上で完結できるため、手軽に利用しやすいのが特徴です。

返済は、毎月の返済日以外にも好きなタイミングででき、LINEpay残高からも返済できます。お金に余裕があるときに追加返済すると、利息を減らせて全体の返済額を抑えられます。

LINEポケットマネーの商品基本概要

| 利用条件 | ・満20歳〜65歳までで安定した収入があること ※契約中の場合は69歳まで利用可能 ※アルバイトやパートでも申込可能 ・LINEpayのアカウントタイプがLINEmoneyであること ・国内在住であること |

|---|---|

| 申込方法 | アプリ(LINE) |

| 適用金利(実質年率) | 年3.0%〜18.0% |

| 利用限度額 | 300万円 |

| 借入方法 | アプリ(LINE) |

| おもな特徴 | ・申込みから利用までLINEで完結 ・必要な分だけ借りられて100円から返済できる ・すべての機能が使えるスタンダードプランと、半年後から返済開始できるマイペースプランを選択できる |

【メルペイスマートマネー】メルカリユーザーは利用実績に応じて借りられる

メルペイスマートマネーは、メルカリユーザーが利用実績に応じて借りられるローンサービスです。

メルペイスマートマネーで借りたお金はメルペイ残高にチャージされるため、メルカリやメルペイでの買い物に利用できます。

なお、振込申請をすればメルペイ残高を現金として受け取れます。

- 上限金利が年15.0%と低水準

- メルカリの販売実績に応じて金利が設定される

- 借入上限額は20万円までで少額融資向け

メルペイスマートマネーの上限金利は年15.0%で、消費者金融と比較すると低めの金利で借りられます。

また、メルカリでの販売実績に応じて適用金利が設定されるため、メルカリで多くの販売実績がある人は、より低金利でお金を借りられる可能性が高いです。

ただし、借入上限額は20万円までですので、まとまった金額の融資を受けたい人向けではない点に注意しましょう。

メルペイスマートマネーの商品基本概要

| 利用条件 | 満20歳〜70歳までで安定した収入があること |

|---|---|

| 申込方法 | アプリ(メルカリ) |

| 適用金利(実質年率) | 年3.0%〜15.0% |

| 利用限度額 | 20万円 |

| 借入方法 | アプリ(メルカリ) |

| おもな特徴 | ・借りたお金はメルペイ残高にチャージされる ※振込申請で現金受取も可能 ・メルカリの販売実績に応じた金利が設定される(上限金利は15.0%) ・借入上限額は20万円で、返済期間は最長3年間(36回払い) |

【dスマホローン】ドコモユーザーなら年率▲3.0%の金利優遇あり

dスマホローンは、ドコモユーザー限定の金利優遇があるカードローンです。

ドコモ回線やdカードなど、ドコモの対象サービスを利用していればお得にお金を借りられます。

- 申込みから借入れ、返済まですべてWEBで完結

- d払い残高へのチャージなら1,000円から借入可能

- 専用アプリから返済日と返済額をすぐに確認できる

dスマホローンは申込みから借入れ返済を、すべてアプリやWEBで完結できます。

自宅への郵送物や面倒な書類のやり取りは必要ないため、周囲にカードローンの利用がバレにくいです。

また、d払い残高へのチャージなら1,000円から借りられるため、借り過ぎも防止できます。

専用アプリの「dスマホローンアプリ」があれば返済日や返済額をすぐに確認できるため、返済忘れや過度な借入れを防ぎやすいといえるでしょう。

dスマホローンの商品基本概要

| 利用条件 | ・満20歳〜68歳以下で安定した収入があること ・申込者本人名義のドコモ所定の携帯回線契約を締結している、もしくはdアカウントを保有していること ・SMS(ショートメッセージサービス)を受信できること ・国内に居住していること |

|---|---|

| 申込方法 | WEB、アプリ |

| 適用金利(実質年率) | 年3.9%〜17.9% ※ドコモユーザーは年率▲3.0%の金利優遇あり |

| 利用限度額 | 300万円 |

| 借入方法 | アプリ |

| おもな特徴 | ・申込み、契約、返済、借入れすべての手続きをアプリで完結できる ・書類の郵送がないため手続きがラク ・追加返済の手続きもアプリからできる |

【ファミペイローン】口座振込やファミマ店舗での返済にも対応

ファミペイローンは口座振替やファミマ店舗での返済にも対応しているため、はじめてお金を借りる人でも利用しやすいカードローンといえます。

また、1,000円から必要な金額だけ借りられるため、借り過ぎも防げるのが特徴です。

- 申込みから返済までアプリで完結できる

- 借りたお金はファミペイローン残高にチャージできる

- 契約後は24時間365日いつでも借入可能

ファミペイローンは、ファミマのアプリにて申込みから借入れ、返済の手続きを完結できます。

申込時には書類のやり取りがなく、郵送物なしで契約できるため周囲にローン利用がバレにくいです。

借りたお金はファミペイ残高へのチャージも可能で、借入申込から即時残高に反映されるため、必要なときはすぐにファミペイでの買い物に利用できます。

なお、ファミペイローンを契約したあとは24時間365日いつでもアプリから借りられますので、深夜や早朝でもお金が必要なときにいつでも手続きが可能です。

ファミペイローンの商品基本概要

| 利用条件 | 満20歳〜70歳までで安定収入があること ※アルバイト、パート、年金受給者、自営業者も可能 |

|---|---|

| 申込方法 | アプリ |

| 適用金利(実質年率) | 年0.8%〜18.0% |

| 利用限度額 | 300万円 |

| 借入方法 | アプリ |

| おもな特徴 | ・利用明細はアプリで確認できる ・毎月の返済日以外にもアプリから1円単位で追加返済ができる ・審査結果や返済日はアプリで通知されるため見落としの心配が少ない |

即日借りたくても審査通過が不安なら中小消費者金融を利用する

カードローンでお金を借りるには審査に通る必要があります。

しかし、収入が少ない人や過去に滞納した人など、審査に通過できるか不安な人も少なくありません。

ここからは、即日でお金を借りたくても審査通過に不安がある人におすすめの中小消費者金融を6社紹介します。

中小消費者金融のメリットは「柔軟な審査に対応してもらえる」点です。

収入条件や過去の金融取引履歴に不安がある人は、下記の中小消費者金融の利用を検討してみてください。

【セントラル】近所のセブンイレブンで借りられるCカードの発行が可能

セントラルは中小消費者金融ですが、大手と同じようなコンビニ対応のCカードを発行してもらえます。

全国のセブン銀行ATMで借入れと返済ができますので、自宅や勤務先付近にセブンイレブンがあれば利用しやすいのが特徴です。

- 初回契約なら最大30日間利息無料

- 平日14時までの借入申込で即日振込可能

- WEB上で契約できるため忙しい人でも利用しやすい

セントラルと初回契約をする場合は、契約日の翌日から最大30日間の利息が無料です。

無利息期間中に返済できれば利息が発生しないため、少しでも利息を節約したい人にはおすすめの消費者金融といえます。

セントラルと契約後は、平日14時までの振込手続完了で即日融資が可能なため、必要なときにすぐお金を用意しやすいのが特徴です。

なお、自動契約機での申込みでも14時までに契約と振込手続きを完了させれば即日融資を受けられます。

セントラルの基本概要

| 申込条件 | 20歳以上で安定した収入と返済能力を有していること |

|---|---|

| 即日融資の可否 | 可能 ※自動契約機での申込みなら即日融資可能 ※平日14時までに借入申込ができれば即日融資可能 |

| 適用金利(実質年率) | 年4.8%〜18.0% |

| 無利息期間の有無 | あり ※初回契約で契約日の翌日から最大30日間利息無料 |

| 利用限度額 | 300万円 |

| 審査対応時間 | 8:00〜21:00 |

| 申込方法 | WEB、自動契約機、来店、郵送、コンビニ |

【ダイレクトワン】最大55日の無利息キャッシングで短期で返済できる人におすすめ

ダイレクトワンは最大55日間の無利息キャッシングがあるため、短期間で返済できる人におすすめです。

ダイレクトワンとはじめて契約する場合は、最大55日間利息無料でお金を借りられます。

短期間での返済が可能なら利息を抑えられるため、お得な借入れが可能です。

- 店頭での申込みなら即日融資可能

- WEBや電話から申込可能

- 借入金額は最低1万円からで過度な借入れを防止できる

ダイレクトワンの店舗は東京都、神奈川県、静岡県、山梨県、愛知県で9ヵ所あります。

店頭申込みなら最短30分でローンカードが発行されて即日融資を受けられるため、急いでいる人は店頭申込がおすすめです。

なお、店頭で申込めなくてもWEBや電話による申込みにも対応しています。

WEB申込なら24時間365日いつでも対応しているため、スマホやPCを持っていればいつでも手続きできます。

カードローンの利用がはじめてなど借入れに不安がある人は、電話で担当オペレーターと相談ながら申し込めるのも嬉しいポイントです。

ダイレクトワンの商品基本概要

| 申込条件 | 20歳〜69歳までで安定収入があること ※アルバイトやパートも可能 |

|---|---|

| 即日融資の可否 | 可能 ※店頭での申込み、および店頭での手続きが可能であれば即日融資可能 |

| 適用金利(実質年率) | 年4.9%〜18.0% |

| 無利息期間の有無 | あり ※初回契約で初回借入日から最大55日間利息無料 |

| 利用限度額 | 300万円 |

| 審査対応時間 | 9:00〜20:00 ※祝日を除く |

| 申込方法 | WEB、店頭、電話 |

【フクホー】大阪に住んでいる人なら店舗スタッフに相談しながら借りられる

フクホーは店舗スタッフと相談しながらキャッシングができる大阪の消費者金融です。

はじめてカードローンを利用する場合は、きちんと返済できるかどうか不安になる人も多いでしょう。

フクホーなら事前に店舗スタッフと相談してローンの利用計画などを立てられますので、安心して借りやすいです。

なお、フクホーの店舗は大阪にしかありませんがWEBや電話なら全国対応可能です。

- 3秒で借入可能か調べられる

- 最短即日で融資を受けられる

- 利息以外の返済額は自由に選べる

フクホーなら事前にお金を借りられるか3秒で調べられるため、審査が不安な人でも安心して申込めます。

また、フクホーは即日融資にも対応しており、店頭もしくはコンビニで契約書を発行できれば即日融資も可能です。

毎月の返済額は利息以外の元金部分を自分で自由に選べるため、無理のない返済計画を立てやすいのもフクホーならではの特徴といえます。

ただし、返済期間が長くなるほど返済総額が増える点には注意が必要です。

フクホーの商品ん基本概要

| 申込条件 | 満20歳以上で安定収入と返済能力を有していること |

|---|---|

| 即日融資の可否 | 可能 ※店頭もしくはコンビニで契約書を発行する必要がある |

| 適用金利(実質年率) | 年7.3%〜20.0% |

| 無利息期間の有無 | なし |

| 利用限度額 | 200万円 |

| 審査対応時間 | 平日9:00〜18:00 |

| 申込方法 | WEB、店頭、電話 |

【いつも】おまとめローンや一般ローンなど目的別で対応できるローンが豊富

消費者金融の「いつも」は、おまとめローンや一般ローンなど、目的別で利用できる多彩なローンを豊富に揃えています。

複数のカードローンをひとつにまとめたいときや、事業資金としてお金を借りたいときでも対応可能なローンがたくさんあります。

- 初回契約なら最大60日間利息無料

- 申込みから最短45分で融資実行可能

- WEB申込みならカードや郵送物なしで借入れできる

なお「いつも」とはじめて契約する場合は最大60日間利息無料でお金を借りられるため、早期返済ができる人は利息を抑えられるためおすすめです。

また、WEBによる申込みなら最短30分で審査が完了し、申込みから融資実行まで最短45分とスピーディーな対応も可能です。

さらに、WEB申込みならカードや郵送物なしでお金を借りられるため、周囲にカードローンの利用がバレにくいといえます。

「いつも」の商品基本概要

| 申込条件 | 満20歳〜65歳以下の本人に安定収入があること |

|---|---|

| 即日融資の可否 | 可能 ※WEB申込みなら申込みから融資実行まで最短45分 |

| 適用金利(実質年率) | 年4.8%〜18.0% |

| 無利息期間の有無 | あり ※初回契約で最大60日間利息無料 |

| 利用限度額 | 500万円 |

| 審査対応時間 | 9:30〜18:00 |

| 申込方法 | WEB、電話 |

【エイワ】対面融資で人柄を見て審査結果をだしてくれる

エイワは対面による融資をおこなっており、申込者の人柄を見て審査結果を出してくれます。

自分の信用情報に自信がない人でも、対面審査で「現在の状況なら融資可能」と判断してもらえるとお金を借りられるかもしれません。

- 借入上限額が50万円なので借り過ぎの心配がない

- 借入前に店舗スタッフと相談しながら返済計画を立てられる

- レディースローンがあるため女性でも利用しやすい

エイワの返済は毎月決められた金額を返すため、自分の返済能力に応じた返済が可能です。

また、女性向けのレディースローンも取り扱っているため、カードローンの利用に不安がある女性でも気軽に相談できます。

エイワの商品基本概要

| 申込条件 | 20歳〜79歳までで本人に安定収入があること |

|---|---|

| 即日融資の可否 | 可能 ※対面審査が必要 |

| 適用金利(実質年率) | 年17.9507%〜19.9436% |

| 無利息期間の有無 | なし |

| 利用限度額 | 50万円 |

| 審査対応時間 | 平日9:00〜18:00 |

| 申込方法 | WEB、店頭 |

【キャッシングMOFF】教育ローンや学費ローンにも対応可能

キャッシングMOFFは教育ローンや学費ローンにも対応しています。

教育費や学費が足りなくなったときなど、急な出費にも即日で対応できる点は大きなメリットといえるでしょう。

- 審査時間は最短30分で即日融資も可能

- 複数社からの借入れをひとつにまとめるおまとめローンも利用可能

- 大口融資の相談も可能

キャッシングMOFFの審査時間は最短30分で、即日融資にも対応しています。

急な出費に困ったときでもWEBで申込めて最短即日で融資を受けられますので、利便性が高いです。

また、複数社からの借入れをひとつにまとめて返済負担を抑えられるおまとめローンも取り扱っています。

最大500万円までの借入金額をまとめられますので、ゆとりのある限度額といえるでしょう。

なお、ビジネスローンや不動産担保ローンなどの大口融資も相談できるため、利用できるか気になっている人は直接の問い合わせがおすすめです。

キャッシングMOFFのフリーロン基本概要

| 申込条件 | 満20歳以上で安定収入があること |

|---|---|

| 即日融資の可否 | 可能 ※WEB申込みなら最短30分で審査完了 |

| 適用金利(実質年率) | 年12.6%〜20.0% |

| 無利息期間の有無 | なし |

| 利用限度額 | 300万円 |

| 審査対応時間 | 平日9:00〜18:00 |

| 申込方法 | WEB、電話、FAX、郵送、店頭 |

返済能力があって低金利で借りたいなら銀行やろうきんのカードローン

銀行やろうきんは消費者金融と比較して低金利で融資をしているため、長期での借入れでも返済負担を抑えやすいです。

ただし、低金利での融資は審査が厳しい特徴がありますので、返済能力に自信がある人向けといえます。

ここからは、返済能力に自信があって低金利で借りたい人におすすめのカードローンを6つ紹介します。

なお、銀行カードローンは即日融資に対応していない点には注意しましょう。

【楽天銀行スーパーローン】期間限定の金利半額キャンペーンが魅力

楽天銀行スーパーローンは期間限定で実施されている金利半額キャンペーンが魅力のカードローンです。

ただし、キャンペーンの実施は不定期である点に注意しましょう。

通常時の上限金利も14.5%と銀行ならではの低水準で、返済負担を抑えやすいです。

- 楽天会員なら会員ランクに応じた審査優遇を受けられる

- 毎月の最小返済額は2,000円から

- 申込みはWEB上で手軽にできる

楽天銀行スーパーローンは楽天会員ランクに応じた審査優遇をしています。

そのため、他社ローンの審査に通らなくても楽天会員であれば審査に通過できる可能性があります。

低金利での借入れや、まとまった金額の融資を受けたい人には楽天銀行スーパーローンがおすすめです。

また、借入残高が10万円以下であれば毎月の返済額を2,000円から調整でき、無理のない返済を続けやすいのも楽天銀行スーパーローンの特徴といえます。

楽天銀行スーパーローンの商品基本概要

| 申込条件 | ・満20歳〜62歳以下の本人に安定収入があること ・国内在住であること ・楽天カード(株)またはSMBCコンシューマーファイナンス(株)の保証を受けられること |

|---|---|

| 適用金利(実質年率) | 年1.9%〜14.5% ※期間限定の金利半額キャンペーンあり |

| 申込完了から融資までの時間 | 最短翌日 |

| 利用限度額 | 800万円 |

| 毎月の最小返済額 | 2,000円から ※借入残高が10万円以下の場合 |

| 申込方法 | WEB |

【三井住友銀行カードローン】ローン契約機ならカード郵送を回避できる

三井住友銀行カードローンは、ローン契約機の申込みでカード郵送を回避できるため、周囲に内緒で借りたい人におすすめです。

また、カードレスで取引ができればローンカードの紛失や盗難も防げますので、セキュリティ面においても安心できます。

- 上限金利は14.5%と銀行ならではの金利で返済負担を抑えやすい

- 返済方法と返済日は自分の都合にあわせて選択できる

- 毎月の最小返済額は2,000円からで返済負担を抑えやすい

三井住友銀行カードローンで適用される上限金利は14.5%で、比較的返済負担が軽いのが特徴です。

また、返済方法と返済日は自分の都合にあわせて選択できるため、「給料日の翌日に返済する」など延滞が心配な人にもおすすめです。

三井住友銀行カードローンの商品基本概要

| 申込条件 | ・満20歳〜69歳以下で安定収入があること ・SMBCコンシューマーファイナンス株式会社の保証を受けられること |

|---|---|

| 適用金利(実質年率) | 年1.5%〜14.5% |

| 申込完了から融資までの時間 | 最短翌日 |

| 利用限度額 | 800万円 |

| 毎月の最小返済額 | 2,000円から ※借入残高が10万円以下の場合 |

| 申込方法 | WEB、ローン契約機、電話、窓口、SMBCダイレクト |

【三菱UFJ銀行バンクイック】ATM手数料無料で無駄なお金を払いたくない人におすすめ

三菱UFJ銀行バンクイックはATM手数料無料で取引できるため、無駄なお金を払いたくない人におすすめのカードローンです。

消費者金融からの借入れでコンビニATMを利用する場合は、ATM手数料がかかります。

しかし、バンクイックなら三菱UFJ銀行ATMはもちろん、全国のセブン銀行ATMやローソン銀行ATMなどの提携ATMでも手数料無料で取引可能です。

- 申込みは24時間土日問わずにWEBで完結できる

- ローンの利用状況は専用アプリからすぐに確認できる

- 低金利で最大500万円まで借入可能

三菱UFJ銀行バンクイックは土日を含みいつでもWEB手続きが可能なため、窓口で手続きをする時間がない人でも手軽に申込める点が特徴です。

また、ローンの利用状況は専用アプリからすぐに確認できるため、次回返済日や必要返済額もすぐにわかり延滞も防げます。

バンクイックで設定されている上限金利は14.6%と銀行ならではの水準で、最大500万円までの融資に対応しているため、まとまった金額の借入れにもおすすめです。

三菱UFJ銀行カードローンバンクイックの商品基本概要

| 申込条件 | ・満20歳〜65歳未満で安定収入があること ・国内在住であること ・アコム株式会社の保証を受けられること |

|---|---|

| 適用金利(実質年率) | 1.8%〜14.6% |

| 申込完了から融資までの時間 | 最短翌日 |

| 利用限度額 | 500万円 |

| 毎月の最小返済額 | 1,000円から ※借入利率が8.1%以下で借入残高が10万円以下の場合 |

| 申込方法 | WEB |

【paypay銀行カードローン】30日間の無利息キャッシングが利用できる

paypay銀行カードローンは、銀行ローンではめずらしい「30日間無利息キャッシング」が利用できます。

無利息期間中は利息が発生しないため、早期返済ができればお得な借入れが可能です。

ただし、無利息サービスの利用には初回契約が条件ですので注意しましょう。

- 毎月の最小返済額は1,000円からで返済負担を抑えやすい

- カードローンの新規契約で1,500円もらえる

- 初回借入日から30日間利息無料

paypay銀行カードローンは借入残高が3万円以下の場合、毎月の返済額を1,000円から調整できるため、無理のない返済がしやすいです。

また、決められた返済日以外でも追加返済できますので、お金に余裕があるときにまとめて返済して借入残高を減らせます。

なお、paypay銀行カードローンとはじめて契約する場合は、お金を借りなくても現金1,500円の特典が受けられます。

PayPay銀行カードローンの商品基本概要

| 申込条件 | ・20歳〜70歳未満で安定収入があること ・paypay銀行の普通預金口座を持っていること ・SMBCコンシューマーファイナンス株式会社の保証を受けられること |

|---|---|

| 適用金利(実質年率) | 年1.59%〜18.0% |

| 申込完了から融資までの時間 | 最短翌日 |

| 利用限度額 | 1,000万円 |

| 毎月の最小返済額 | 1,000円から ※借入残高が3万円以下の場合 |

| 申込方法 | WEB、アプリ |

【ろうきんカードローン】一般勤労者でも年8.475%の低金利で借りられる

ろうきんカードローンは一般勤労者でも年7.9%の金利でお金を借りられます。

低金利であるほど返済総額を抑えられるため、長期間での借入れやまとまった金額の融資を受けたい人にはろうきんカードローンがおすすめです。

- 借入限度額に関係なく金利は一律

- ATM引出手数料はキャッシュバックされるため実質無料

- 提示されている金利から最大3.2%の金利引下げを受けられる可能性がある

ろうきんカードローンの大きな特徴として、借入限度額に関係なく一律の金利が適用される点があげられます。

一般的なカードローンは借入限度額に応じた金利が適用されますが、ろうきんカードローンは少額融資でも低金利での借入れが可能です。

また、ATM引出手数料はキャッシュバックされるため、実質無料でお金を引き出せます。

給与や年金の振込をろうきんに指定したり、30歳未満であったりするなど、さまざまな要件によってカードローンの適用金利の引下げが可能です。

なお、ろうきんカードローンの審査は比較的厳しいため、申込条件についてもよく確認しておきましょう。

ろうきんカードローンの商品基本概要

| 申込条件 | ・ろうきんに出資のある団体会員の構成員、または自宅もしくは勤務先(事業所)がろうきんの事業エリア内(茨城県・栃木県・群馬県・埼玉県・千葉県・東京都・神奈川県・山梨県)にある給与所得者であること ・同一勤務先に1年以上勤務していること ・前年税込年収が150万円以上であること ・ろうきんが指定する保証期間の保証を受けられること ・満20歳〜65歳未満であること ※契約社員、パート、アルバイトでも可能 |

|---|---|

| 適用金利(実質年率) | 年7.075%〜8.475% ※提示金利から最大3.2%の金利引下げあり |

| 申込完了から融資までの時間 | 1週間〜2週間程度 |

| 利用限度額 | 500万円 |

| 毎月の最小返済額 | 5,000円から |

| 申込方法 | WEB、電話 |

【JAのネットローン】年10%以下の低金利でWEB完結で申し込める

JAのネットローンは年10%以下の金利で借入可能なうえ、WEB完結にて申込めます。

そのため窓口で手続きをする時間がない人や、郵送でのやり取りが面倒だと感じている人でも気軽に申込みやすいです。

- JA住宅ローンを使用していればより低金利で借りられる

- 全国に約8,400店舗構えているため利用しやすい

- 保証人や担保は不要で申込める

JAのネットローンはJA住宅ローンの利用者を対象に特別金利が適用されます。

そのため、JA住宅ローンを利用している人なら消費者金融などを利用せずJAのネットローンを検討してみましょう。

また、JAバンクは全国に約8,400店舗を構えているため、さまざまな地域で利用可能です。

適用金利は地域ごとに異なりますので、申込前には必ず確認しておきましょう。

JAのネットローンは保証人や担保不要で申込めますので、だれでも気軽に申込みやすいのが特徴です。

JAネットローンの商品基本概要(JA東京中央の場合)

| 申込条件 | ・満20歳〜70歳未満で安定収入があること ・融資対象の地区内に在住、もしくは勤務していること ・JAが指定する保証機関の保証を受けられること |

|---|---|

| 適用金利(実質年率) | 年4.5%〜12.0% |

| 申込完了から融資までの時間 | 3週間程度 |

| 利用限度額 | 500万円 |

| 毎月の最小返済額 | 10,000円 |

| 申込方法 | WEB |

利用目的が決まっていて即日借りなくていいなら銀行や信販会社の目的ローン

できるだけ低金利でお金を借りるコツは、利用目的をはっきりさせることです。

マイカー購入やリフォーム費用など、利用目的が決まっているなら銀行や信販会社の目的ローンを利用すると低金利で借りられます。

なお、目的ローンは比較的審査に時間がかかるため、申込むときには借入までの期間に余裕を持たせておきましょう。

【りそな銀行目的別ローン】教育費やリフォームにも対応可能

りそな銀行目的別ローンは目的ローンの種類が多く、さまざまな目的で借りられるのが特徴です。

マイカー購入資金で利用できるマイカーローンや、使い道の自由度が高いフリーローンなども取り扱っているため目的にあわせた商品を選択できます。

適用金利も比較的低く、りそな銀行の住宅ローンを利用している人は金利優遇を受けられて低金利での借入れも可能です。

りそな銀行目的別ローンの種類

| ローンの種類 | お金の使い道 | 適用金利(実質年率) |

|---|---|---|

| マイカーローン | ・マイカーの購入 ・マイカーローンの借り換え | 年1.9%〜4.475% ※住宅ローン利用者やEV・FCV購入者は金利優遇あり |

| 教育ローン | ・入学金、制服代 ・通学定期代、合宿や修学旅行費など | 年4.475% ※住宅ローン利用者は年2.975% |

| フリーローン | 原則自由 ※事業性資金は不可 | 年6.0%〜14.0% ※住宅ローン利用者は金利優遇あり |

| 多目的ローン | ・物品やサービス購入資金 ・ローンの借り換えなど | 年6.975%〜8.975% ※住宅ローン利用者は金利優遇あり |

| リフォームローン | ・キッチン、トイレ改修 ・屋根・外壁改修 ・太陽光発電設置費用など | 年3.475%〜3.775% ※住宅ローン利用者や太陽光発電設置での借入れは金利優遇あり |

【みずほ銀行多目的ローン】結婚資金や旅行費用でも借りられる

みずほ銀行多目的ローンは結婚資金や旅行資金など、特定の目的で借りるのに最適です。

みずほ銀行多目的ローンの最長返済期間は7年間であり、毎月の返済額を抑えて計画的に借りられます。

また、借入可能金額は300万円までと、まとまった資金を用意しやすいです。

ただし、いくら低金利でも借入期間が長引いてしまうと利息負担も大きくなるため注意が必要です。

借りたお金の使い道は事業性資金でなければ原則自由に利用できるため、柔軟な資金需要にも対応できます。

また、担保や保証人は不要で申込みもWEBからおこなえますので、手軽に申込めるのが特徴です。

なお、ローンを組むことに不安がある人は、店頭窓口にて相談をしながら返済計画を立てられますので、安心してお金を借りやすいです。

みずほ銀行多目的ローン(無担保)の商品基本概要

| 申込条件 | ・満18歳〜66歳未満で最終返済時の年齢が71歳未満であること ・勤続年数(自営業者は営業年数)が2年以上であること ・前年度年収(個人事業主は申告所得)が200万円以上で継続収入を見込めること ・保証会社の保証を受けられること |

|---|---|

| 適用金利(実質年率) | ・5.875%(変動) ・6.850%(固定) みずほ銀行の住宅ローン利用者は金利優遇あり |

| 借入期間 | 6ヵ月以上7年以内 |

| 借入可能金額 | 10万円〜300万円 |

| 資金使途(借りたお金の使い道) | 原則自由 ※事業性資金、有価証券投資資金、見積書などで確認できない資金としては不可 |

| 申込方法 | WEB、店頭 |

【オリコの多目的プラン】6.0%~13.2%で最大300万円の融資が可能

オリコの多目的プランは年6.0%〜年13.2%の金利で、最大300万円までの融資を受けられます。

借りたお金は旅行資金や資格取得費用、冠婚葬祭などさまざまな使い道で利用可能です。

ただし、事業性資金や他社ローンの借換資金としては利用できない点に注意しましょう。

オリコの融資は振込までの期間も短く、契約内容をオリコが確認後、原則2営業日以内での振込ですので借入れまでの対応がスピーディーです。

申込みもオンラインでできるため、時間がない人や書類による手続きが苦手な人にもおすすめです。

オリコの多目的プランの基本概要

| 申込条件 | 満20歳以上で安定収入があること |

|---|---|

| 適用金利(実質年率) | 年6.0%〜13.2% |

| 借入期間 | 6ヵ月以上7年以内 ※融資金額が50万円以下の場合は4年以内 |

| 借入可能金額 | 10万円〜300万円 |

| 資金使途(借りたお金の使い道) | 原則自由 ※事業性資金や他社ローンの借換えは不可 |

| 申込方法 | WEB、郵送 |

【ジャックス】オートローンやデンタルローンなど多彩なローンが利用できる

ジャックスのローンはクルマやバイクの購入、または歯科治療費などさまざまな目的で利用でき、利用者の返済能力に合わせた返済も可能です。

例えば、毎月の返済額を抑えたいなら長期分割払いで返済できますし、資金に余裕があるときには繰上げ返済が可能です。

また、ジャックスには多彩なローンがあり明確な利用目的があるなら低金利で借りられるため、消費者金融で借りるよりもお得です。

ジャックスで取り扱っているローンの種類とおもな特徴

| ローンの種類 | 借りたお金の使い道 | おもな特徴 |

|---|---|---|

| オートローン | 車の購入費用 | ・販売店からかんたんに申込める ・最短で当日中の審査完了が可能 |

| リフォームローン | リフォーム費用 | ・申込手続きがかんたんで事務手数料が無料 ・お金に余裕があるときには繰上返済できる |

| 教育ローン | 入学金や授業料 | ・手続きはすべてWEBで完結可能 ・在学中は利息のみの返済が可能 |

| デンタルローン | 歯科治療費 | ・最大500万円まで借入可能 ・最短30秒で審査結果表示 |

| ブライダルローン | 挙式や披露宴の費用など | ・国内および海外にある400以上の施設で利用できる ・最大500万円まで借入可能 |

| カードローン | 原則自由 ※事業性資金は不可 | ・低金利なため返済負担を抑えやすい ・書類やローンカードなしで手続可能 |

【三菱UFJ銀行の目的別ローン】マイカー購入費や教育費を低金利で借りられる

三菱UFJ銀行の目的別ローンなら、マイカーの購入費や教育費を低金利で借りられます。

マイカーや子どもの教育費に備えるためにはまとまった金額が必要になるケースが多く、適用金利によっては返済総額が大きく変わります。

三菱UFJ銀行の目的別ローンは銀行ならではの低金利で、まとまった金額の借入れにも向いています。

また、他社ローンの借換えも一部ローンでは可能ですので、高い金利でローンを組んでいる人は借換えがおすすめです。

申込みはWEBで完結できるため、時間がない人にもおすすめできます。

三菱UFJ銀行の目的別ローンと適用金利

| ローンの種類 | 借りたお金の使い道 | 適用金利(実質年率) ※インターネット専用金利 |

|---|---|---|

| マイカーローン | マイカーの購入費用 ※新車・中古車も可能 | 年1.3%〜2.45% |

| 教育ローン | 子どもの教育費 | 年3.975% |

| リフォームローン | リフォーム費用 ※最大1,000万円まで借入可能 | 年2.875% |

無職でもお金を借りる方法!失業中など無収入や低所得の人が利用できるローン

消費者金融は貸金業法により無収入の人は利用できませんが、消費者金融以外なら失業中や低所得でも利用できるローンはあります。

ここからは無職でもお金を借りられるローンを5つ紹介していきます。

「収入がないから借りられない」とあきらめる前に、下記で解説しているローンを検討してみましょう。

無職ならハローワークで求職者支援資金融資の相談をする

無職なら、ハローワークで「求職者支援資金融資」の相談ができます。求職者支援資金融資とは、職業訓練受講給付金を受給する人を対象にした貸付制度です。

職業訓練とは、雇用保険の被保険者、もしくは被保険者だった人が受けられる就職支援制度です。

職業訓練では再就職やキャリアチェンジにむけた経済的なサポートを受けられますが、職業訓練受講給付金を受給しても生活費が不足する場合、求職者支援資金融資が利用できます。

求職者支援資金融資での貸付利率は年3.0%と低金利です。ただし、返済が遅れてしまうと借入元本に対して年14.5%の遅延利息が発生する点には注意しましょう。

求職者支援資金融資の基本概要

| 利用条件 | ・職業訓練受講給付金の支給決定を受けていること ・ハローワークで求職者支援資金融資要件確認書の交付を受けていること |

|---|---|

| 貸付金額 | 月額5万円もしくは月額10万円×受講予定訓練月数 ※配偶者の有無によって上限額が異なる |

| 返済利率(年率) | 年3.0% ※返済が遅れると年14.5%の損害金が請求される |

| 手続方法 | ・ハローワークで貸付要件の確認をする ・ハローワークが指定する金融機関で貸付手続を進める ※融資を受けるには審査に通る必要がある |

多重債務で苦しいなら生活サポート基金の生活再生ローンを利用する

多重債務で苦しいなら生活サポート基金の生活再生ローンを検討しましょう。生活再生ローンとは、債務整理をするための資金や金融機関等から融資を受けられないときの生活費を借りられるローンです。

なお、生活再生ローンも貸金業法にもとづく貸付となります。そのため無職の人は融資を受けられませんが、世帯収入があるなら本人に収入がなくても融資をしてもらえる可能性があります。

生活再生ローンの金利は年12.5%以内と低金利で、返済年数も最長10年あるため毎月の返済負担を抑えやすいです。

ただし、返済期間が長くなるほど返済総額も増える点には注意しましょう。

生活再生ローンの基本概要

| 利用条件 | ・生活再生ローンによって日常生活を再建でき、返済可能な家計の見直しを確認できること ・生活再生に向かう意思があること ・東京都・神奈川県・埼玉県・千葉県に住所があること(永住権がある外国人を含む) ※貸付は貸金業法にもとづく |

|---|---|

| 適用金利(実質年率) | 年12.5% |

| 利用限度額 | 利用者の要望による |

| 資金使途(借りたお金の使い道) | 生活の立て直し費用 ※事業性資金や交遊費は不可 |

| 特徴 | ・1人以上の連帯保証人が必要 ・返済回数は1〜120回 ・不動産や給与を差し押さえられている場合も生活再建が見込めれば融資を受けられる可能性あり |

低所得でも毎月の収入が安定しているならカードローンに申込める

低所得でも、毎月の収入が安定しているならカードローンへの申し込みが可能です。

金融機関が取り扱うカードローンのほとんどは、収入が安定していればパートやアルバイトでも申し込めます。

毎月同じぐらいの収入を得ていれば審査に通過できる可能性が高いため、急な出費でお金が足りないときにはカードローンの利用を検討してみてください。

なお、大手消費者金融の多くは無利息キャッシングをおこなっているため、早期返済ができれば利息負担を抑えてお金を借りられます。

無利息キャッシングをしている大手消費者金融

| アコム | 初回契約なら契約日の翌日から30日間利息無料 |

|---|---|

| アイフル | 初回契約なら契約日の翌日から30日間利息無料 |

| レイク | ・WEB申込みなら契約日の翌日から60日間利息無料(200万円まで) ・借入金額のうち5万円までが契約日の翌日から180日間利息無料 ※上記のいずれかから無利息期間を選択できる ※初回契約に限る |

| プロミス | 初回契約でメアド登録とWEB明細利用をすれば、初回借入日から30日間利息無料 |

病気や高齢で働けないなら福祉協議会で公的融資を相談する

病気や高齢で働けないときには福祉協議会で公的融資の相談を受けましょう。福祉協議会では低所得者や高齢者、障害者の生活を支えるための資金融資の相談や、資金融資を受けたあとの相談支援をしています。

福祉協議会が貸付けている資金は「生活福祉資金」といい、就職に必要な知識や技術習得のために必要な資金や、介護サービス利用のための資金などとして利用できます。

生活福祉資金の適用金利は、連帯保証人がいれば無利子で連帯保証人がいない場合は年1.5%です。

かなり低い金利で借りられるため、返済にかかるコストを最小限に抑えられます。

生活福祉資金の利用条件

| 低所得世帯 | 資金の貸付と必要な支援があれば独立自立できると認められる世帯で、ほかの機関から必要な資金の借入れが困難であること。 |

|---|---|

| 障害者世帯 | 身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けたものが属する世帯であること |

| 高齢者世帯 | 65歳以上の高齢者が属する世帯であること |

無職の学生なら在学中でも奨学金が借りられる

無職の学生は在学中でも奨学金による借入れが可能です。

奨学金には進学前に申込める予約採用と、進学後に申込める在学採用があります。

在学採用の手続きは、在学している学校の奨学金窓口で申込めます。

なお、入学後に奨学金の採用が決定された場合は、初回振込時期が6月もしくは7月になる点に注意しましょう。

奨学金の基本概要

| 貸与型(第1種) | 貸与型(第2種) | 給付型 | |

|---|---|---|---|

| 貸与月額 | (約)2万円〜6万円 | (約)2万円〜12万円 | (約)9千円〜7万6千円 |

| 適用利率 (実質年率) | 無利子 | 0.03%〜1%程度 ※上限は3% | 返済義務なし |

他社借入があって苦しいならおまとめローンや借り換えローンがおすすめ

複数のカードローンでお金を借りている場合や、高い金利でお金を借りていて返済が苦しいときにはおまとめローンや借換えローンの利用がおすすめです。

おまとめローンで複数のローンを一本化できれば金利を下げて返済負担を減らせますし、毎月の返済日も1回にまとめられます。

また、借換えによって金利が下がるおまとめローンなら、年収の三分の一以上を借りられる可能性があります。

下記ではおすすめのおまとめローンや借換えローンを紹介していますので、利用条件や限度額に注意しながら参考にしてみてください。

総量規制になじまない貸付け(総量規制の「除外貸付け」)や、顧客の利益の保護に支障を生ずることがない貸付け(総量規制の「例外貸付け」)については、たとえ、年収3分の1を超えても返済能力があると認められれば貸金業者から借入れすることができます。

(引用元:日本貸金業協会公式サイト)

【プロミスおまとめローン】消費者金融やクレカのキャッシングを300万円まで一本化可能

プロミスのおまとめローンなら、他社消費者金融やクレカのキャッシングを300万円まで一本化できます。

複数のカードローンによる借入合計額が300万円以下であれば、ローンをまとめて返済管理もラクになります。

- 返済日を選択できて自分の都合にあわせやすい

- パートやアルバイトでも申込可能

- 上限金利は17.8%で金利を下げやすい

プロミスのおまとめローンなら返済日を「5日」「15日」「25日」「末日」から選択できるため、給料日と返済日を近づけるなど延滞を防ぐ工夫も可能です。

なお、プロミスのおまとめローンで適用される上限金利は17.8%です。

18%以上の金利で他社消費者金融カードローンなどを利用しているなら、一本化によって返済負担を抑えられるでしょう。

プロミスのおまとめローンの商品基本概要

| 申込条件 | 満20歳〜65歳以下の本人に安定収入があること |

|---|---|

| 適用金利(実質年率) | 年6.3%〜17.8% |

| 借入限度額 | 300万円 |

| おまとめ対象 | 消費者金融ローン、クレジットカードのキャッシング |

| 申込方法 | WEB、アプリ、自動契約機、電話 |

【アイフルおまとめMAX】クレカのリボ払いもまとめられて金利ダウンが期待できる

アイフルのおまとめMAXなら、クレカのリボ払いもまとめられて金利ダウンが期待できます。

アイフルのおまとめMAXはリボ払いや銀行ローンの一本化が可能な商品です。

100万円以上の借り換えができるなら利息制限法によって15%以下の金利で融資を受けられるため、大幅な金利ダウンも期待できます。

- WEB申込なら24時間365日いつでも手続可能

- カードや郵送物がないため周囲にローン利用がバレにくい

- 上限金利は17.5%で金利を下げやすい

おまとめMAXをWEBで申込む場合は24時間365日いつでも手続きできるため、忙しい人でも利用しやすいです。

また、電話申込みも可能ですので、担当者と相談しながら手続きしたい人にもおすすめです。

おまとめMAXで適用される上限金利は17.5%ですので、18%以上の金利で他社ローンを利用している人は返済総額を下げられる可能性が高いです。

アイフルおまとめMAXの商品基本概要

| 申込条件 | 満20歳〜69歳までで安定収入と返済能力を有していること |

|---|---|

| 適用金利(実質年率) | 年3.0%〜17.5% |

| 借入限度額 | 800万円 |

| おまとめ対象 | 消費者金融ローン、クレジットカードのキャッシング、リボ払い、銀行ローン |

| 申込方法 | WEB、電話 |

【アコム借換え専用ローン】20歳以上で安定収入があれば申し込める

アコムの借換え専用ローンは20歳以上で安定収入があれば申込可能です。

- 最長返済期間は12年3ヵ月で月々の返済額を抑えやすい

- 300万円までの他社ローンをまとめられる

- WEBや店舗などさまざまな申込方法がある

アコムの借換え専用ローンの最長返済期間は12年3ヵ月と長期間で、毎月の返済額を抑えて計画的に返済できるのが特徴です。

ただし、返済期間が長いほど利息が大きくなり総返済額が増えてしまう点には注意しましょう。

アコムの借換え専用ローンは、他社の消費者金融ローンやクレカのキャッシングによる借入合計額が300万円以下であれば一本化できます。

毎月の返済日をひとつにまとめられると精神的な負担も抑えやすいです。

アコムの借換え専用ローンはWEBや店頭などさまざまな申込方法がありますので、自分に合った申込方法が選べるのもメリットのひとつです。

アコム借換え専用ローンの商品基本概要

| 申込条件 | 満20歳以上で安定収入があること |

|---|---|

| 適用金利(実質年率) | 7.7%〜18.0% |

| 借入限度額 | 300万円 |

| おまとめ対象 | 消費者金融ローン、クレジットカードのキャッシング |

| 申込方法 | WEB、店頭、電話、郵送 |

【レイクdeおまとめ】返済能力次第で年収の三分の一以上のおまとめも可能

レイクdeおまとめなら、返済能力次第で年収の三分の一以上のおまとめも可能です。

おまとめローンによって金利が下がる場合は総量規制の例外となるため、審査に通れば年収の三分の一を超える他社ローンもまとめられます。

- 500万円までおまとめ可能

- 上限金利が17.5%で金利を下げやすい

- 返済期間は最長10年間

レイクdeおまとめは500万円までの他社ローンを一本化できるため、他社借入金額が多くても一本化できる可能性が高いです。

また、返済期間は最長10年までで毎月の返済額を抑えてコツコツ返済できます。

ただし、返済期間が長くなるほど返済総額が増える点には注意が必要です。

レイクdeおまとめの基本概要

| 申込条件 | 満20歳〜70歳までで安定収入があること |

|---|---|

| 適用金利(実質年率) | 年6.0%〜17.5% |

| 借入限度額 | 500万円 |

| おまとめ対象 | 消費者金融ローン、クレジットカードのキャッシング |

| 申込方法 | 電話 ※10:30〜19:30(日曜は19:00まで) |

【SMBCモビットのおまとめローン】返済日がひとつになって返済管理が簡単

SMBCモビットのおまとめローンなら、返済日をひとつにまとめられるため返済管理もかんたんです。

複数のローンを組んでいる場合は、返済金や返済日などの管理が大変で、返済忘れをしてしまうリスクも高いです。

そのため返済日をひとつにまとめられるメリットは精神的にも大きいといえるでしょう。

- 返済日を選択できる

- 返済期間は最長13年4ヵ月と長く計画的に返済しやすい

- 最大500万円までまとめられる

SMBCモビットのおまとめローンは返済日を「5日」「15日」「25日」「末日」から選択できるため、給料日の翌日に返済するなどの工夫も可能です。

ただし、SMBCモビットのおまとめローンは、すでにSMBCモビットを利用している人でなければ利用できません。

SMBCモビットのおまとめローンの基本概要

| 申込条件 | ・満20歳〜65歳で安定収入があること ※パート、アルバイト、自営者も可 ・SMBCモビットに入会していること |

|---|---|

| 適用金利(実質年率) | 年3.0%〜18.0% |

| 借入限度額 | 500万円 |

| おまとめ対象 | 消費者金融ローン、クレジットカードのキャッシング |

| 申込方法 | 電話 ※9:00〜18:00 |

【auじぶん銀行カードローン借り換えコース】年率12.5%で借換え可能

auじぶん銀行カードローンの借り換えコースなら、年率12.5%での借換えが可能です。

例えば、100万円を3年で完済する場合、15%の金利で借りている場合と、12.5%で借りている場合では4万円以上の返済額の差が生まれます。

金利が下がれば毎月の返済負担も抑えられるため、お得に借りたいならauじぶん銀行カードローンへの借り換えがおすすめです。

・100万円を15%で借りて3年で返済=総返済額247,931円

・100万円を12.5%で借りて5年で返済=総返済額204,314円

- 申込みはスマホで完結可能

- 提携ATMでの手続きは手数料無料

- 毎月の最小返済額は1,000円からで返済負担も低い

auじぶん銀行カードローンは来店不要で、スマホから申込みを完結できます。銀行ローンのなかには店舗契約が必要なケースがありますが、auじぶん銀行カードローンなら時間と場所を気にせず申し込めるためおすすめです。

また、auじぶん銀行の提携ATMはセブン銀行やローソン銀行、ゆうちょ銀行などさまざまで、提携ATMでの借入れと返済は手数料無料で利用できます。しかも利用回数は無制限で、1,000円単位で借入れや返済が可能です。

なお消費者金融のおまとめローンは返済専用であり追加融資を受けられませんが、auじぶん銀行ならお金が足りないときに追加で借りられる特徴があります。

さらに、年9%以下の金利で借入残高が10万円以下の場合は毎月1,000円から返済できますので、返済負担を抑えやすいです。

現在、auじぶん銀行カードローンの借り換えコース利用中ですが、利用実績を積めばかなり魅力的な条件でカードローンが利用できます。わたしの場合は限度額600万円で金利4.0%で利用できますし、追加借入れも簡単なのでとても便利です。振込キャッシングも手数料無料で何度でも利用できるのが嬉しいですね。ただ、振込返済やインターネット返済が使えない点はデメリットです。ATMか口座振替でしか返済できないので、任意返済したいときは不便です。

auじぶん銀行カードローン(借り換えコース)の基本概要

| 申込条件 | ・満20歳〜70歳未満で安定収入があること ・アコム株式会社の保証を受けられること ・申込時にau IDを登録すること |

|---|---|

| 適用金利(実質年率) | 年0.98%〜12.5% |

| 借入限度額 | 800万円 |

| おまとめ対象 | 金融機関のローン、リボ払い |

| 申込方法 | WEB |

どこからも借りられない人が利用できるお金を借りる方法

どこからもお金を借りられない人でも「親や知人から借りらる」「質屋や給与の前借りサービスを利用する」など、お金を用意する方法はいくつかあります。

ここからは、どこからもお金を借りられない人でも利用できるお金を得る方法6つを紹介します。

親や知人に借用書を書いてお金を借りる方法

カードローンが利用できないなら、親や知人から借用書を書いて借りましょう。自分の身の回りの人からお金を借りるときには厳しい審査を通過する必要や、高い金利を適用される心配が少ないです。

ただし、返済ができなくなると親子関係や友人関係が悪化するかもしれません。

少しでも信用を失うリスクを抑えるためには、借用書は必須です。

借用書に必ず記載するポイント:貸し手側

| 借用書であることを証明するタイトル | 「借用証書」「金銭消費貸借契約書」 |

|---|---|

| 借用書を作成した年月日 | 借用書を作成した年月日を記載する |

| 貸し手の氏名 | 貸し手の氏名を記載する |

| 借り手の氏名、住所、印鑑 | 借り手の氏名住所を記載し、印鑑を押す(氏名は自署) |

| 貸入額 | 貸し手から借りる金額を記載する |

| 借入日 | 実際にお金を借りた年月日を記載する |

| 返済期限 | いつまでにお金を返済するのか相談し、期日を明記する |

質屋なら無審査でお金を借りれる

換金価値の高い担保を用意できるなら無審査でお金を借りられます。

審査が不安な人でも無審査で借りられますので、不安がある人は担保にできるものがないか探してみましょう。

- 担保があれば審査なしですぐに借りられる

- 万一借りたお金を返済できなくても担保を手放せば返済義務がなくなる

質屋でお金を借りるときには担保となる品物が必要です。

担保にする品物の価値に応じた金額をその場で借りられますので、ブランド品や高価な品物を所有している人は質屋の利用がおすすめです。

万一借りたお金を返済できなくても、担保にした品物を手放せば返済義務がなくなりますので、取り立てや督促の心配もありません。

クレジットカードにキャッシング枠がないか確認する

クレジットカードにキャッシング枠が付帯されていれば、クレジットカードを利用してすぐにお金を借りられます。

クレジットカードにキャッシング枠が付帯されているか確認する方法は下記2つです。

・クレジットカードを受け取るときに同封されていた書類で確認

・クレジットカード会員専用のサイトから確認

キャッシング枠による借入れは審査なしですぐに借りられますが、クレジットカードの発行やキャッシング枠を付帯させるには所定の審査に通過する必要があります。

また、キャッシング枠での借入れにも利息が発生しますので、過度な借入れをすると返済額が大きくなる点には注意しましょう。

携帯キャリアや専用サービスの後払いで一時的にお金を借りる

携帯キャリアや専用サービスによる後払いなら、お金がなくても一時的な出費に対応できます。後払いサービスとは支払いを一度立て替えてもらい、決済を後回しにできるサービスです。

クレジットカードを発行できない人でも、後払いサービスを利用すれば料金の支払いを翌月以降に後回しできます。

サービスによっては料金の分割手数料を無料にできたり、1ヵ月の支払いをまとめて翌月以降の支払いにできたりするものもあります。

<後払いサービスの一例:GMO後払いとは>

商品を受け取った後にお支払いができる、GMOペイメントサービスが提供している後払い決済サービスです。請求書またはメールで届く電子バーコードからコンビニでお支払いができます。

※請求書の場合、銀行・LINE Pay(一部郵便局)からもお支払いができます。

※ご利用されるショップによって異なります。

給料を前借りする方法

勤務先が給料の前借りに対応していれば、給料日前でもお金を得られます。

ただし、給料の前借りは働いた分の給与が対象です。働いていない分の前借りはできないと考えておきましょう。

すぐにでもお金がほしいときには、一度勤務先へ前借りの相談をしてみてください。

下記は給料の前借りサービスの一例である「楽天トク給与」についての解説です。

勤務先が楽天早トク給与を導入している場合は、給料日にしばられることなくかんたんに前借りできます。また、給料と一緒に楽天ポイントが付与されて、楽天早トク給与を導入している企業の従業員であればどの銀行でも受取可能です。なお、楽天銀行への振込なら振込手数料が無料になります。

(参考サイト:楽天公式サイト)

入社祝い金が出る工場系求人に応募する

期間工など工場求人なら給料とは別に入社祝い金がもらえる場合があります。

ただし、入社祝い金をもらうには「6ヵ月以上の勤務」など、一定期間勤続していることが条件です。

なお、期間工であれば家賃や光熱費がかからない環境で働けますので、お金がない人にもおすすめです。

労働期間が定められている点はデメリットといえますが、期間を満了できれば30万円程度の満期慰労金が受け取れる可能性があります。

労働意欲があるなら積極的に期間工を検討してみてください。

クレカや公共料金を支払えないなら銀行やゆうちょ銀行の自動貸付けを検討する

クレカの利用料金や公共料金を支払えないときは、銀行やゆうちょ銀行の自動貸付を検討してみてください。

自動貸付とは、貯金残高を超える請求があったときに不足分を自動で貸し付けてもらえるサービスのことです。

ゆうちょ銀行の場合、預入金額の90%以内(1口座につき300万円まで)を上限に貸し付けてもらえます。

貸付期間中(貸付日から2年)であれば返済回数や返済額に制限はないため、お金に余裕があるときにまとめて返済も可能です。

自動貸し付けは審査や手続きなしで自動的に借りられますが、担保が必要になる点には注意しましょう。

生活保護を受けている人は基本的にはローンを利用できない

生活保護を受けている人は基本的にローンを利用できません。

なんらかの方法でお金を借りたことがケースワーカーに知られた場合は保護費を減額される可能性があるため、ローン利用は控えましょう。

生活保護費ではどうしても生活できない場合は、担当のケースワーカーへの相談がおすすめです。

即日お金を借りるうえで覚えておくと良い審査や借入時の注意点

お金を借りるときには、審査や借入時の注意点を覚えておきましょう。

事前の知識なしに審査に申込むと、審査に時間がかかったり審査に落ちたりしてお金を借りられない可能性があります。

ここからは、即日でお金を借りるうえで覚えておくと良い審査や借入時の注意点を解説していきます。

消費者金融からお金を借りたいなら総量規制の範囲内で申し込む

消費者金融からお金を借りたいときには総量規制の範囲内で申込みましょう。

総量規制の内容については下記日本貸金業協会公式サイトを参考にしてください。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

(引用元:日本貸金業協会公式サイト)

総量規制の注意点は「貸金業者の借入合計額が年収の三分の一を超えてはいけない」点にあります。

例えば年収300万円の人が貸金業者2社からお金を借りている場合は、2社からの借入合計額が100万以内でないといけません。

消費者金融の融資に申込むときには審査に通る必要がありますが、申込時には他社からの借入金額も申告する必要があります。

他社の借入金額も合計して、年収の三分の一以下でなければ審査に通過できないため注意しましょう。

なお、申込時に嘘の申告をすると審査の心象が悪くなりますので、かならず正しい情報を申告することが大切です。

消費者金融で即日お金が借りるときはスコアシステムで審査通過する必要がある

消費者金融で即日お金が借りたいときは、スコアリングシステムと呼ばれる審査を通過する必要があります。

スコアリングシステムとは、申込者の属性情報(年齢や年収など)をコンピューターが自動審査して、属性の項目ごとに点数化するシステムのことです。

スコアリングによって算出された点数が、金融機関や消費者金融の基準点を超えていれば審査に通過できます。

「即日審査ができる=雑な審査を実施している」わけではありませんので注意しましょう。

カードローンでお金を借りる流れ

カードローンでお金を借りる流れは下記のとおりです。

- 申し込み:WEBや窓口など、指定の方法で申し込む

- 審査(書類提出):審査を受ける。本人確認書類など、指定された書類を提出

- 契約:審査に通過後、契約する

- 借入:カードやアプリなどでお金を借りる

審査に通らなければカードローンは利用できませんので、必ず申込先のルールに従って手続きを進めましょう。

カードローン審査でかならずチェックされるポイント

カードローン審査でかならずチェックされるおもなポイントは下記8つです。

- 年齢

- 年収

- 勤続年数

- 雇用形態

- 勤務先の規模

- 配偶者の有無

- 他社借入や返済状況

- 過去の金融事故歴(異動・参考情報)や債務整理の履歴

属性情報とは、年齢や年収・勤続年数、他社借入れの金額や返済状況などに関する情報のことです。

属性情報はスコアリングによって点数化され、金融機関の基準点に達しているかがチェックされます。

収入の高さや勤続年数、勤務先の規模などあらゆる情報によって総合点が算出されますので、審査に重要なポイントを把握しておくと審査に通過できる可能性も上げられます。

また、審査では信用情報機関に記録されている個人信用情報もチェックされ、3ヵ月以上の延滞や債務整理の記録があると審査通過は困難です。

どれだけ属性情報がよくても信用度が低ければ審査通過は難しいでしょう。

そのため、各種ローンやクレジットカードの返済期日は普段から守り、正しい利用を心がけるようにしましょう。

即日お金を借りたいときに必要な書類

即日でお金を借りたいときには、必要書類を不備なく用意しておきましょう。

申込内容の間違いや書類の不備があるとスムーズに審査を進められず、即日融資を受けられなくなります。

即日融資を受けるために必要な書類

| 本人確認書類 | ・運転免許証 ・マイナンバーカード ・パスポート ・在留カード ・特別永住者証明書 など |

|---|---|

| 収入証明書類 ※ | ・源泉徴収票 ・給与の支払明細書(直近3ヵ月分以上) ・確定申告書 ・納税証明書 など |

消費者金融や銀行融資で実施される在籍確認の内容と注意点

消費者金融や銀行から融資を受けるときには、かならず在籍確認が実施されます。

在籍確認とは、申込者が申告した勤務先で働いているかを確認する手続きのことです。

在籍確認が完了しないと融資は受けられませんので注意しましょう。

なお、在籍確認は下記の手順で実施されることが一般的です。

在籍確認の手順

| 書類による在籍確認 | ・健康保険証などによって勤務先を確認する方法 ※大手消費者金融はおもに書類による在籍確認を実施している |

|---|---|

| 電話による在籍確認 | ・申告した勤務先へ直接電話をかけて確認する方法 ※中小消費者金融や銀行はおもに電話による在籍確認を実施している |

周囲にカードローンの利用をバレたくない人は、在籍確認の実施方法に注意が必要です。

なお、申込先の金融機関によっては在籍確認の実施方法を事前に相談できますので、不安がある人は直接問い合わせておくと良いでしょう。

カードローンの審査に落ちても短期間の他社同時申し込みは避ける

カードローンの審査に落ちた場合でも、短期間の他社同時申込みは避けましょう。

なぜなら、カードローンの申込情報は「他社照会履歴」として信用情報に記録されるからです。

短期間に複数への照会履歴があると、審査に悪影響を与える可能性が高いです。

なお、他社照会履歴は6ヵ月間信用情報機関に記録されるため、審査に落ちた場合は前回申し込みから6ヵ月あけてから別のカードローンへ申込むと良いでしょう。

ローンや国の融資でお金を借りるときによくある質問

ローンや国の融資でお金を借りるときによくある質問についても回答していきます。

おもにお金を借りるための条件や、お金を借りるときによくある心配についての質問に対して回答しています。

実際に貸金業者などに直接問い合わせて回答を得られたものもありますので、参考にしてみてください。

年収がいくらあればお金を借りられますか?

借入希望額や借入先にもよります。

例えば、貸金業者からお金を借りる場合は、総量規制によって年収の三分の一までしか借りられません。

30万円の融資を受けたい人は、少なくとも90万円の年収が必要です。

なお、総量規制は借入上限額を制限するルールですので、三分の一ギリギリの希望額では審査が厳しくなる可能性が高いです。

銀行カードローンは総量規制の対象外ですが、借入希望額が高くなるほど審査が厳しくなる点には注意してください。

なお、審査を有利に進めるためには収入が安定していることが重要です。

パートやアルバイトの人がカードローンに申込むときには、毎月安定した金額を稼げるように意識すると良いでしょう。

銀行カードローンについては、近年の残高増加から、過剰な貸付けが行われているのではないか等の批判・指摘があるところであり、各銀行では、自主的な業務運営の見直しを検討・実施してきています。

(引用元:金融庁公式サイト)

非正規雇用でも融資は可能ですか?

非正規雇用でも毎月安定した収入があれば融資を受けられます。

ほとんどのカードローンは、「安定した収入と返済能力を有していること」を申込条件として定めています。

そのため、パートやアルバイト、契約社員や派遣社員でも毎月収入を得られていれば融資は可能です。

<Q.パート・アルバイト・派遣社員・契約社員でも申込みはできますか?>

A.パート・アルバイトなどでも、お仕事をされていればお申込みいただけます。 キャッシングローンの場合、満20歳以上69歳までの定期的な収入と返済能力を有する方で、当社基準を満たす方であればご契約いただけます。

(引用元:アイフル公式サイト)

勤続年数が1年未満ですが審査通過できますか?

勤続年数が1年未満でも審査通過は可能です。

ただし、少なくとも3ヵ月以上の勤続年数が好ましいとされています。

理由は、収入証明書を求められた場合に3ヵ月未満の勤続年数だと対応できない可能性が高いためです。

勤続年数が短いために審査に不安がある場合は3ヵ月間以上働いて、収入証明書類をすぐに提出できる状態にしておくと良いでしょう。

お金を借りる目的がギャンブルや投機目的の場合でも審査通過できますか?

大手消費者金融の2社に直接問い合わせたところ、下記の回答を得られました。

<プロミスの回答>

ご利用目的につきましては原則「生計費」にあたるものであれば自由となっております。

<アイフルの回答>

使用目的は問いません。審査は可能です。

審査通過できるかどうかは申込まなければ判断できません。

ただし、お金を借りる目的に関係なく申込みはできるようです。

過去に他社ローンで延滞していますが借りられますか?

アイフルに直接問い合わせたところ、過去に他社ローンで延滞していても、審査に申込んでみなければ借りられるかどうかの判断ができないようです。

ただし、他社ローンでの延滞記録は新規申込の審査において悪影響を与える可能性が高いです。

審査通過に不安がある場合は、延滞したときから5年以上の期間をあけて、金融事故情報の記録がなくなってから申込むと良いでしょう。

審査通過できるか事前に調べる方法を教えてください

審査通過できるか事前に調べるには、消費者金融の簡易審査が便利です。

簡易審査なら「年齢」「年収」「借入希望額」の3点を入力すれば事前に借入れできるか調べられます。

なお、より詳しい簡易審査を実施したい場合はSMBCモビットの「10秒簡易審査」がおすすめです。

SMBCモビットの10秒簡易審査は入力事項が多いですが、他の簡易審査よりも正確な審査結果を表示できます。

ただし、SMBCモビットの10秒簡易審査に申込むと、個人情報が登録され信用情報機関にも「他社照会履歴」として6ヵ月間記録が残る点には注意しましょう。

返済能力を証明する書類にはどのようなものがありますか?

返済能力を証明できる書類は下記のとおりです。

- 源泉徴収票(直近の期間に係るもの)

- 支払調書(直近の期間に係るもの)

- 給与の支払明細書(直近の2か月分以上(地方税額の記載があれば1か月分)のもの)

- 確定申告書(直近の期間に係るもの)

- 青色申告決算書(直近の期間に係るもの)

- 収支内訳書(直近の期間に係るもの)

- 納税通知書(直近の期間に係るもの)

- 納税証明書(直近の期間に係るもの)

- 所得証明書(直近の期間に係るもの)

- 年金証書

- 年金通知書(直近の期間に係るもの)

※上記④から⑨の書類については、複数年分の事業所得を用いて年収を算出する場合には、その複数年分の書類が必要となります。

(引用元:日本貸金業協会公式サイト)

なお、消費者金融で収入証明書類の提出を求められるのは下記に該当する場合です。

・1社の契約限度額が50万円を超えるとき

・1社の契約限度額が50万円を超えるとき

・または複数の貸金業者からの借入合計額が100万円以上になるとき

収入証明書不要の場合でも、審査の過程で書類提出を求められるケースがあるため、事前に用意したほうがいいでしょう。

派遣社員で働いていますが在籍確認は派遣元派遣先のどちらにありますか?

派遣社員で働いている場合の在籍確認は、派遣元もしくは派遣先のどちらで在籍確認が実施されるかわかりません。

大手消費者金融のアコムに直接問い合わせた回答は下記のとおりです。

<派遣社員の在籍確認について>

アコムでは原則勤務先への在籍確認が実施されませんが、審査状況によっては職場への在籍確認が実施されるケースがあります。派遣社員として働いている場合、申込前の状況において派遣元もしくは派遣先のどちらで在籍確認を実施するかは判断できません。在籍確認について不安がある場合は、申込後にオペレーターまで相談ができます。

ただ、一般的には給与を支給している派遣元企業へ、確認の電話がはいるケースが多いようです。

派遣元企業のなかには何千人ものスタッフが登録している場合がありますので、在籍確認の連絡がはいると予想されるなら事前に相談しておくことをおすすめします。

ウソの勤務先や身分証明書でローンに申し込むとバレますか?

虚偽の申告はバレる可能性が高く、バレたときのリスクが大きいため必ず正しい情報を申告しましょう。

下記はアコムの規約より抜粋した虚偽の申告が判明したときの対処についての内容です。

虚偽の申告で申し込んだ場合は、カードの会員資格がはく奪される措置がとられます。

当社は、会員が次のいずれかに該当する場合には、会員に通知することなくカードの利用を停止し、会員資格を喪失させることができ、会員にACマスターカードを交付している場合には加盟店に当該カードの無効を通知することができるものとします。なお、当社が会員資格を喪失させた時点において残債務がある場合、会員は第31条および第39条の規定に基づく遅延損害金を付加して支払うものとします。

1)申込書の記載事項等について、会員が当社に虚偽の申告をしたことが判明したとき。

(引用元:アコム公式サイト)

無審査で貸してくれる業者はやばいのですか?

無審査で融資をしている業者は違法な業者であり、利用はおすすめできません。

「無審査で融資」など、利用者にとって有利であるように見せかける広告での集客は法律で禁止されています。

万一違法な業者からお金を借りてしまうと、高い金利で借入残高が膨らんだり、過度な取り立てによって精神的に追い詰められたりする危険性があります。

貸金業者は、その貸金業の業務に関して広告をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

(貸金業法第16条第1項)

<違法な業者からお金を借りるとどうなるのか>

違法な金融業者から借入れをすると、違法な高金利のため、返済請求額は雪だるま式に膨れ上がり、あっという間に返済不能となります。そして、少しでも返済が遅れた場合には、勤務先や親兄弟・親類まで脅迫まがいの厳しい取立てにあい、精神的に追い詰められてしまいます。

(引用元:金融庁公式サイト)

お金を借りるときは、かならず正規の安心できる貸金業者を利用するようにしましょう。

携帯電話を担保にお金を借りるのは安全ですか?

携帯電話を担保にお金を借りるのは安全とはいえません。

なぜなら、違法な業者に携帯電話を担保として預けてしまうと思わぬ犯罪に巻き込まれたり、携帯電話の利用規約に反する行為とみなされたりする場合があるからです。

当社の事前の書面による同意なしに、本サービスを利用する権利または本サービスを通じて生じた権利または義務を譲渡し、承継させ、貸与し、または担保に供することはできないものとします。

(引用元:ソフトバンク公式サイト)

自己破産や任意整理をしていても借りられるローンはありますか?

自己破産や任意整理をしていても借りられるローンはあります。

中小消費者金融のエイワでは対面による審査で、人柄を見て融資してもらえるか判断されるため、信用情報に問題があっても借りられる可能性があります。

また、生活再生ローンなら将来的に返済可能な家計の見直しが確認できる場合に融資可能です。

生活ローンの利用対象者

https://www.ss-k.jp/support/loan.html

お金を借りる方法のまとめ

お金を借りる方法はさまざまで、お金を借りる目的や申込者本人の資金状況などによって最適な借り方が異なります。

すぐにでもお金を用意したい人には、消費者金融やクレジットカードのキャッシングがおすすめです。

まとまった金額を借りたいときや、低金利でお金を借りたいときには銀行カードローンや目的別ローンがいいでしょう。

なお、どこからもお金が借りられなくても違法な業者からの借入れは絶対にしてはいけません。

生活苦でも利用できるローンは存在しますので、お金に困っているときには、日本貸金業協会や福祉協議会など公的な期間への相談がおすすめです。